100% Nieuws

5 januari 2018Namens alle medewerkers van 100% Salarisverwerking wensen wij u een gezond en voorspoedig 2018.

Het nieuwe jaar is een drukke periode voor ons team. Enerzijds voeren wij de laatste aanpassingen over 2017 door en anderzijds hebben wij onze handen vol aan de implementatie van de gewijzigde wet- en regelgeving en percentages van onder andere werknemersverzekeringen, loonbelastingen en pensioenpremies. In deze nieuwsbrief kunt u de belangrijkste wijzigingen lezen die betrekking hebben op de salarisadministratie.

Mocht u vragen hebben na het lezen van deze nieuwsbrief dan verzoeken wij u contact met ons op te nemen.

Veel leesplezier gewenst!

Team 100% Salarisverwerking

Hoger netto loon in 2018, vrijwel voor iedereen!

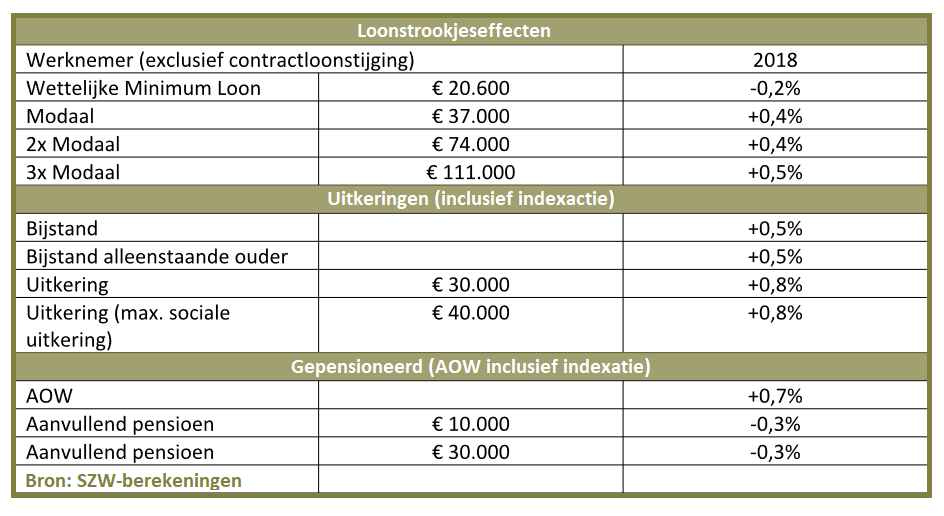

Vrijwel iedereen ontvangt in januari een hoger netto loon. De stijging is het gevolg van de lagere loonbelasting in 2018 en de stijging van de arbeidskorting en algemene heffingskorting. Individueel kan het negatief uitvallen door bijvoorbeeld stijgende pensioenpremies. Het ministerie van Sociale Zaken en Werkgelegenheid heeft de onderstaande tabel gepubliceerd.

AOW-leeftijd en Pensioenleeftijd omhoog

De AOW-leeftijd gaat per 1 januari 2018 omhoog naar 66 jaar en de pensioenleeftijd naar 68 jaar.

De komende jaren gaat de AOW-leeftijd nog in stappen omhoog naar 67 jaar en 3 maanden in 2022.

In 2023 wordt de AOW-gerechtigde leeftijd in ieder geval niet verder verhoogd, zo heeft het kabinet bekend gemaakt. De levensverwachting, waaraan de AOW-leeftijd is gekoppeld, stijgt namelijk minder snel dan eerder werd aangenomen. Het CBS had berekend dat Nederlanders die in 2023 65 jaar oud zijn, gemiddeld nog 20,48 jaar leven. Eerder had het CBS berekend dat dit gemiddeld 20,74 jaar zou zijn.

Loonkostenvoordelen vanaf 1 januari 2018

Vanaf 2018 worden de premiekortingen voor oudere of arbeidsgehandicapte werknemers vervangen door de loonkostenvoordelen (LKV). Deze wijziging in 2018 levert echter vooral nadeel op voor werkgevers omdat de uitbetaling niet maandelijks maar een jaar later (in september) plaats vindt.

Een onaangename verrassing voor menig werkgever in februari 2018 als de eerste loonaangifte moet worden overgemaakt aan de Belastingdienst.

Loonkostenvoordeel (LKV) Vanaf 1 januari 2018 kunt u geen premiekorting voor oudere of arbeidsgehandicapte werknemers

meer toepassen, maar krijgt u het loonkostenvoordeel per gewerkt uur. Het loonkostenvoordeel voor arbeidsgehandicapte werknemers en oudere werknemer uit een uitkeringssituatie bedraagt € 3,05 per verloond uur, met een maximum van € 6.000,- per jaar, gedurende maximaal 3 jaar. Het

loonkostenvoordeel voor werknemers die onder de doelgroep banenafspraak vallen bedraagt € 1,01 per uur, met een maximum van € 2.000,- per jaar, gedurende maximaal 3 jaar. Voor het loonkostenvoordeel voor oudere werknemers heeft u wel altijd een doelgroepverklaring

nodig. U kunt deze opvragen bij de verstrekker van de uitkering (het UWV of de gemeente).

Let op, u kunt tot maximaal 3 maanden na de datum in dienst een doelgroepverklaring opvragen.

Het loonkostenvoordeel wordt net als het lage-inkomensvoordeel (LIV) achteraf betaald. Naar verwachting voor het eerst omstreeks september 2019 over heel 2018. Vanaf januari 2018 gaat u maandelijks echter wel ineens veel meer loonheffingen dan in december 2017 betalen als u de

premiekorting eerder al mocht toepassen.

Premiekortingen 2017

In 2017 gelden nog wel de premiekorting oudere werknemer en de premiekorting arbeidsgehandicapte werknemer. Voor beide groepen kunt u nog maximaal € 7.000,- korting per jaar krijgen op de te betalen loonheffingen.

Lage-inkomensvoordeel (LIV) 2018

Sinds 1 januari 2017 kunt u een vergoeding krijgen voor het in dienst hebben van werknemers met een laag inkomen. De hoogte van de subsidie is mede afhankelijk van het uurloon:

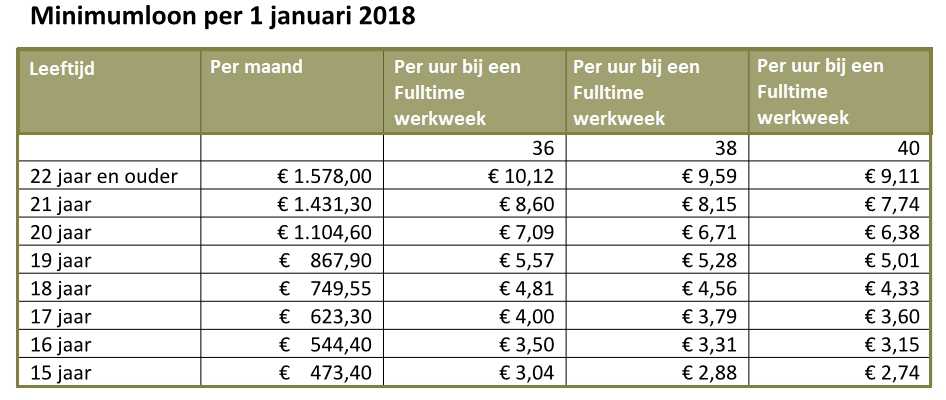

- Werknemers met een gemiddeld uurloon van ten minste € 9,66, maar niet meer dan € 10,63. Voor deze groep krijgt u € 1,01 per uur en maximaal € 2.000,- per jaar.

- Werknemers met een gemiddeld uurloon van ten minste € 10,64 maar niet meer dan € 12,08. Voor deze groep krijgt u € 0,51 per uur en maximaal € 1.000,- per jaar.

De uurlonen zullen in mei 2018 worden aangepast aan het gemiddelde minimum uurloon 2018! Het gemiddelde uurloon is het totale loon (het loon voor de sociale verzekeringen), inclusief alle beloningen (zoals bijvoorbeeld vakantiegeld, toeslagen of een bonus) gedeeld door het aantal

verloonde uren. Dit uurloon wijkt dus af van het uurloon wat op de loonstrook staat! Helaas klinkt het mooier dan het voor veel werkgevers zal zijn.

Om in aanmerking te komen voor deze subsidie gelden namelijk de volgende voorwaarden: de werknemer moet in het kalenderjaar minimaal 1248 verloonde uren hebben. Werknemers die in de loop van 2018 in dienst komen voldoen waarschijnlijk niet aan deze eis. Voor hen is er dan geen recht op het lage-inkomensvoordeel.

Voor het lage-inkomensvoordeel is geen minimumleeftijd van toepassing. Het is dus mogelijk een subsidie te krijgen voor een werknemer van 18 jaar die een gemiddeld uurloon van € 9,66 heeft (en in 2018 minimaal 1248 verloonde uren heeft). Wij zijn u graag van dienst om te zorgen dat u geen

subsidie misloopt en dat u dus optimaal van deze loonkostensubsidie gebruik kunt maken.

De uitbetaling:

Het lage-inkomensvoordeel over heel 2018 zal pas in september 2019 aan u worden betaald.

De aanvraag:

U hoeft het lage-inkomensvoordeel niet zelf aan te vragen. De Belastingdienst haalt de benodigde gegevens uit de loonaangifte. Voor 15 maart 2019 krijgt u een voorlopig overzicht van het lage-inkomensvoordeel waar u recht op heeft. Eventuele fouten kunnen dan tot 1 mei 2019 worden hersteld. Voor 1 augustus 2019 krijgt u dan een beschikking met het definitieve lage-inkomensvoordeel 2018 en uiterlijk 12 september 2019 wordt dit aan u uitbetaald.

Minimumjeugdloon voordeel / Jeugd LIV

Door de stapsgewijze verhoging van het wettelijk minimumloon kregen werkgevers met jonge werknemers op minimumloonniveau vanaf juli 2017 te maken met aanzienlijk hogere loonkosten.

Hiervoor is een (gedeeltelijke) compensatieregeling in het leven geroepen; ‘het minimumjeugdloon voordeel’. Deze regeling treedt in werking op 1 januari 2018 (en wordt voor het eerst pas uitbetaald in september 2019!). Omdat de verhoging van het minimumloon al in ging per 1 juli 2017 wordt de compensatie voor het jaar 2018 vermenigvuldigd met 1,5.

U kunt de compensatie 2018 krijgen voor werknemers die op 31 december 2017:

- 18 jaar waren en gemiddeld een lager uurloon hadden dan 55% van het volwassenminimumloon.

De compensatie is dan € 0,23 per verloond uur en maximaal € 478,- per jaar.

- 19 jaar waren en gemiddeld een lager uurloon hadden dan 70% van het volwassenminimumloon.

De compensatie is dan € 0,28 per verloond uur en maximaal € 582,- per jaar.

- 20 jaar waren en gemiddeld een lager uurloon hadden dan 85% van het volwassenminimumloon.

De compensatie is dan € 1,02 per verloond uur en maximaal € 2.121,- per jaar.

- 21 jaar waren en gemiddeld een lager uurloon hadden dan 100% van het volwassenminimumloon.

De compensatie is dan € 1,58 per verloond uur en maximaal € 3.286,- per jaar.

Er is geen minimum aantal uren voor deze regeling (minimumjeugdloon voordeel). U kunt dus een compensatie krijgen voor een oproepkracht, maar ook voor een fulltime werknemer. Het betreft een gedeeltelijke compensatie voor de gestegen kosten en de compensatie is tijdelijk.

Wat moet u doen om deze compensatie te ontvangen?

U hoeft hier niets voor te doen. Wij zorgen ervoor dat de benodigde gegevens worden aangeleverd.

De Belastingdienst gaat deze gegevens uit uw aangifte loonheffingen halen. Het is wel zo dat de Belastingdienst alle gegevens van 2018 pas in de loop van 2019 gaat verwerken. De betaling van de compensatie zal naar verwachting pas in september 2019 (!) plaatsvinden. Ook mag het loon niet te hoog zijn. Als u namelijk bonussen, provisies of andere bruto toeslagen lunch, een auto of andere vormen van loon in natura kunnen ervoor zorgen dat u geen compensatie krijgt.

Vakantietoeslag ook over overwerk

Vanaf 1 januari 2018 moet er ook over overwerksalaris vakantietoeslag worden betaald. En dat geldt ook voor de uren die er dan nog staan, dus die vóór 1 januari 2018 zijn gewerkt.

Dit is het gevolg van de aanpassing van het loonbegrip in de Wet minimumloon en vakantiebijslag (Wml) dit jaar. Daarin staat dat ook voor overwerk het minimumloon inclusief vakantiegeld betaald moet worden. Er gold een uitzondering dat de vakantietoeslag over andere verdiensten (zoals overwerk) niet hoeft te worden betaald. Maar deze uitzondering is dus vervallen per 1 januari 2018.

Afwikkeling werkkostenregeling 2017

Uit uw administratie moet blijken welke vergoedingen en verstrekkingen u ten laste van de vrije ruimte heeft gebracht in 2017. De vrije ruimte bedraagt 1,2% van de totale fiscale loonsom in 2017. Bij overschrijding betaalt u 80% eindheffing over de overschrijding in 2017 en dit bedrag geeft u

uiterlijk aan bij de loonaangifte van januari 2018. Deze aangifte dient uiterlijk op 28 februari 2018 ingediend en betaald te zijn. Wij verzoeken u zo spoedig mogelijk, maar uiterlijk 1 februari 2018, het bedrag van de eventuele overschrijding van de vrije ruimte aan ons door te geven.

Bedragen 2018

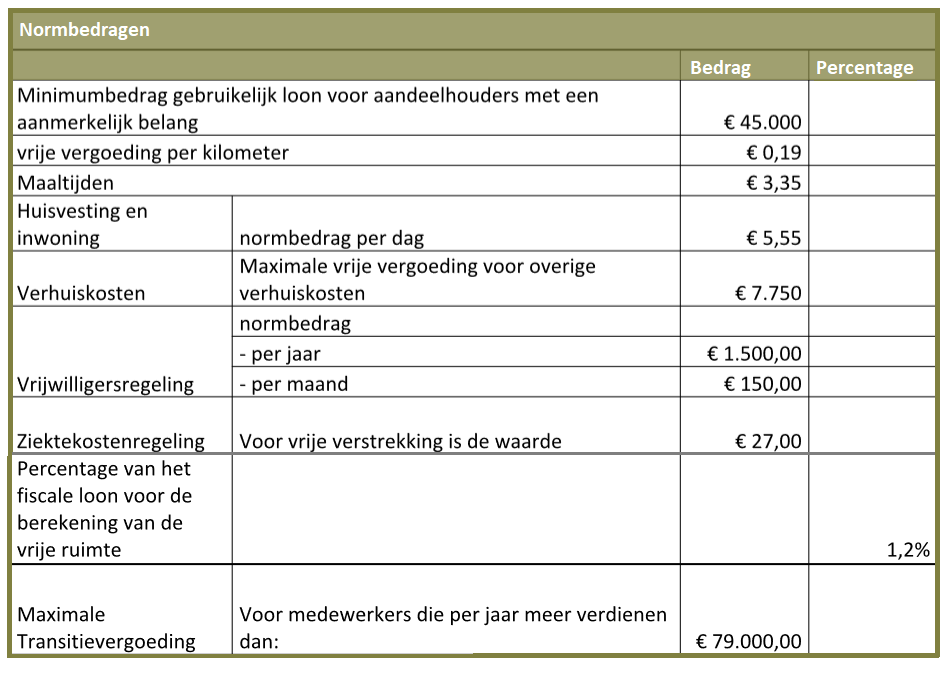

Ook in 2018 zijn een aantal fiscale (norm) bedragen weer aangepast. Een overzicht van de

belangrijkste bedragen: