Eerste loonstrookje van 2020 in januari ontvangen!

29 januari 2020 Uit Door 100% WerkgeverscoachWie dezer dagen het eerste loonstrookje van 2020 ontvangt, kijkt uiteraard als eerste naar één cijfer; wat blijft er onder aan de streep over als nettosalaris?

Als het goed is, behoor je tot het gros van de werknemers dat netto in 2019 iets meer overhoudt. Dankzij de gedaalde tarieven van de inkomstenbelasting en hogere heffingskortingen.

Hou er wel rekening mee dat wanneer je boodschappen doet, zorgpremie betaalt of de energiekosten worden afgeschreven, je met hogere kosten te maken hebt. Onder meer omdat het lage btw-tarief is verhoogd naar 9 procent en energieprijzen flink zijn gestegen.

Maar even terug naar het loonstrookje. Iedereen begrijpt wat het nettosalaris betekent. Dat is het bedrag dat op je bankrekening wordt gestort. Maar hoe zit het met de rest van het loonstrookje?

Het loonstrookje is voor bijna iedereen een onbegrijpelijke brij van cijfers, moeilijk te plaatsen begrippen en niet te ontcijferen afkortingen.

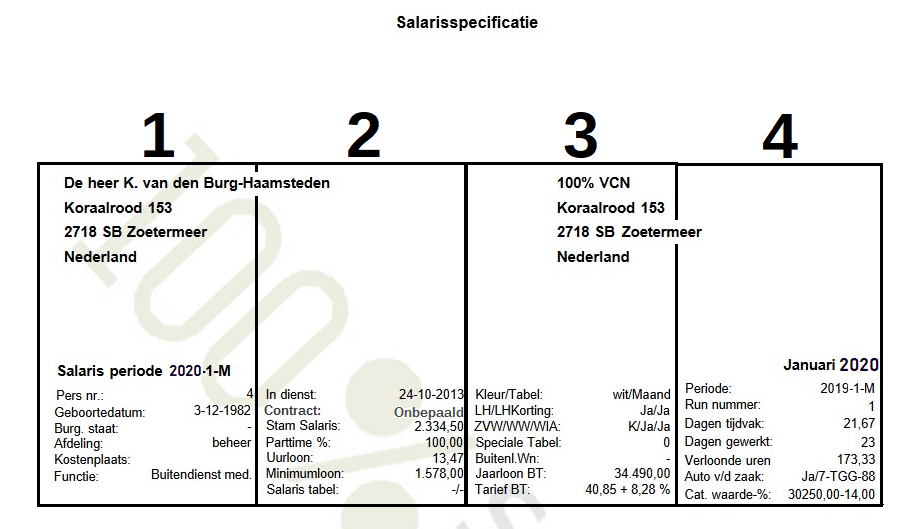

100% Werkgeverscoach zet een aantal begrippen voor je op een rijtje aan de hand van het fictieve loonstrookje dat 100% Salarisverwerking op de site heeft staan.

Je loonstrookje bestaat uit grofweg drie delen, elk in meer of mindere mate (on)begrijpelijk. Per onderdeel kijken we naar enkele sleutelbegrippen.

Deel 1: Van Personalia en Loonheffing tot je Deeltijdfactor

Deel 2: De Berekening

Deel 3: Soorten loon op een rijtje

Van Personalia en Loonheffing tot je Deeltijdfactor

Los van personalia, bedrijfscodes en rekeningnummers staan er verschillende begrippen die wat uitleg behoeven.

Begin

De naam van de medewerker.

De periode waarin de loonstrook is gemaakt jaar-periode-tijdvak

Kolom 1:

- Personeelsnummer

Geboortedatum dag-maand-jaar

Burgerlijke staat

Afdeling

Kostenplaats

Functieomschrijving

Anciënniteitsdatum (wordt alleen getoond bij gebruik)

Kolom 2:

- In dienstdatum dag-maand-jaar

Contract bepaalde tijd/onbepaalde

Stam salaris: Bruto salaris op fulltime basis

Parttime %: Percentage dat de medewerker heeft gewerkt op basis van het fulltime rooster

Uurloon*: Bruto loon per uur (ook indien je vanuit een netto salaris werkt)

Minimumloon: Bruto wettelijk minimumloon afhankelijk van leeftijd

Salaris tabel: Salaristabel/ Salarisschaal

Periode verhoging (wordt getoond alleen bij gebruik)

* bruto uurloon wordt berekend door het fulltime bruto periodesalaris te delen door het aantal fulltime bedrijfsuren per periode.

Kolom 3:

- Kleur / Tabel: Kleur (wit = salaris, groen = pensioen) / Tijdvak

LH/LHKorting: Loonheffing/ Loonheffingskorting toepassen

ZVW/WW/WIA: Inhouding Zorgverzekeringswet/Werkloosheidswet/Wet werk en inkomen naar arbeidsvermogen

Speciale Tabel: Speciale regelingen voor de belasting

Buitenl. Wn.: Toepassing van de 30% regeling voor buitenlandse werknemers

Jaarloon Bijzonder tarief

Tarief BT: Toegepast Bijzonder tarief

Kolom 4:

- Periode: Periode waarin de loonstrook is gemaakt jaar-periode-tijdvak

Aantal loonstroken 2020

Uren per week

Dagen gewerkt

Verloonde uren

Auto v/d zaak: Ja of nee

Cat. waarde -%: cataloguswaarde van de auto van de zaak

De loonheffingskorting is een korting die ervoor zorgt dat je over een bepaald gedeelte van je salaris geen belasting hoeft te betalen – een korting op de loonbelasting en de premies volksverzekeringen die je betaalt. Goed nieuws dus! Minder leuk is dat je deze korting maar bij één werkgever toe kunt laten passen. Heb je op je twee banen allebei loonheffingskorting laten toepassen? Zet het dan op een van de twee stop, het liefst op die van het laagste bedrag.

Loonheffingstabel : Wit wil zeggen dat er loonheffing is berekend volgens de witte tabel, die geldt voor loon uit tegenwoordige dienstbetrekking. De fiscus kent twee tabellen: een witte en een groene. Werk je in loondienst, dan is de witte tabel op jou van toepassing, de groene geldt wanneer je een uitkering krijgt of met pensioen bent.

De Deeltijdfactor, de term spreekt eigenlijk al voor zich. Werk je 100 procent, dan is de Deeltijdfactor 1. Werk je 80 procent? Dan is je Deeltijdfactor 0,8. 70 procent? Dan 0,7 enzovoorts.

Jaarloon bijz. bel. staat voor Jaarloon Bijzondere Belastingen. En dit staat weer voor het loon waarover je in het vorige kalenderjaar loonheffing hebt betaald. Kortom: het bruto jaarloon van vorig jaar. En waarom staat dit op je loonstrookje? Van dit bedrag wordt het Tariefpercentage voor bijzondere beloningen afgeleid. En met dit percentage wordt weer loonheffing berekend over bijzondere beloningen, zoals vakantietoeslag, een bonus, eindejaarsuitkering of overwerk.

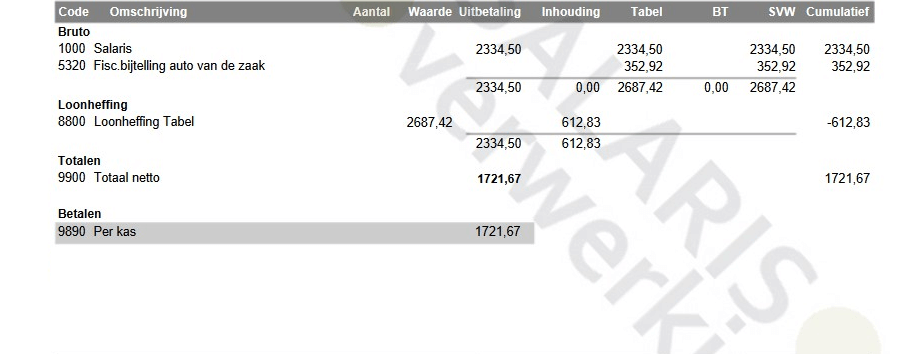

De Berekening

1. Bruto Het bruto salaris en de bruto vergoedingen (looncomponenten); indien je met netto-bruto componenten werkt dan staat er onder Waarde altijd de netto waarde (in geval van N/B urencodes die tegen netto uurloon 1/2 werken). Of het omgerekende bruto uurloon (indien je werkt met N/B urencodes waarbij het uurloontype ‘berekend’ is).

2. Branche De brancheregelingen (bijv. pensioenpremie en sociaal fonds); het is mogelijk om via de loonstrook de waardes op te vragen waarmee de grondslag wordt berekend.

3. Werknemer Verzekering Inhoudingen werknemersverzekeringen (WIA/WGA/WW)

4. Zvw Inhoudingen Zorgverzekeringswet

5. Loonheffing Inhouding Loonheffing

6. Netto Netto vergoedingen of inhoudingen (looncomponenten)

7. Totalen Het netto salaris van de medewerker

8. Betalen Het over te maken bedrag naar het rekeningnummer

9. De totale werkgeverslasten

Let op: De gegevens in het rode vlak zijn gegevens voor de werkgever. Als werknemer ziet u deze kolom NIET op uw loonstrook, u ziet hier dan de cumulatieven staan.

We lichten een post apart toe:

Fiscale bijtelling auto. Voor wie het nog niet wist: “Bijtelling” zijn de fiscale kosten van het privégebruik van een auto van de werkgever. De fiscale bijtelling wordt berekend op basis van een percentage van de fiscale waarde (lees: cataloguswaarde) van de auto. Als leaserijder betaal je bijtelling wanneer je jaarlijks meer dan 500 kilometer privé rijdt.

Overigens verhoogt deze bijtelling de grondslag voor de zorgverzekeringswet, de grondslag voor de loonbelasting/premie volksverzekeringen en de grondslag voor de sociale verzekeringen.

Fisc. mind. auto bijdr. privé gebr. De fantastische afkorting staat natuurlijk voor “mindering eigen bijdrage privégebruik auto van de zaak“. Wie meer dan 500 kilometer privé met de auto van de zaak rijdt, heeft een bijtelling. Als de werknemer een eigen bijdrage voor het privégebruik heeft betaald aan de werkgever, is deze eigen bijdrage aftrekbaar van de bijtelling. Dat is dus die mindering.

Je ziet ook dat er bij onder meer de onbelaste onkostenvergoeding geen loonheffing plaatsvindt, zodat de bruto vergoeding netto hetzelfde oplevert.

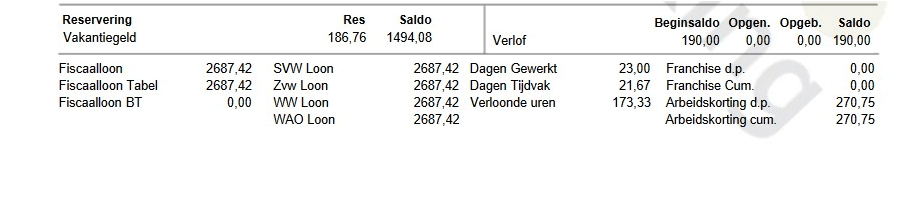

Soorten loon op een rijtje

Onderaan de loonstrook wordt nog een drietal zaken getoond:

- Reserveringen (indien ingeschakeld op in de salarisdocument instellingen)

- Verlof (indien ingeschakeld op in de salarisdocument instellingen)

- Cumulatieve waardes:

- Fiscaalloon

- SVW Loon

- Loonheffing

- Arbeidskorting cumulatief

- Dagen gewerkt

- Arbeidskorting d.p.

- Verloonde uren

Er staan twee soorten loon: het fiscaal loon, en het SV-loon.

Het fiscaal loon is het loon dat je op je jaaropgaaf invult en waarover loonheffing is berekend. Het fiscaal loon is de som van bruto salaris en bijdrage zorgverzekeringswet (het is dus altijd hoger dan het brutoloon). Je ziet in de kolom rechts vervolgens ook de totaalbedragen terug van de loonheffing en de arbeidskorting die in mindering wordt gebracht op de te betalen belasting.

En SV-loon? Je SV-loon is de grondslag voor wat je werkgever allemaal betaalt aan sociale premies. Denk hierbij aan de werkgeversbijdrage voor de arbeidsongeschiktheidsverzekering, ziektekostenverzekering en werkloosheidsuitkering.

Maar ook vakantiebijslag, eindejaarsuitkering, dertiende maand, ploegentoeslag en bijtelling van je auto zijn gebaseerd op het SV-loon.

En Salaris? Dat is het brutoloon zoals dat in het tweede afbeelding hierboven als eerste post bij ‘bruto’ staat vermeld.

Meer informatie?

Wilt u meer weten kunt altijd contact opnemen 079 – 33 15 444 met 100% Salarisverwerking over hoe en wat ?

Recente berichten

- UWV en gedifferentieerde premies WGA en Ziektewet 2025 16 juli 2024

- Wet toekomst pensioenen 16 juli 2024

- Vragen en antwoorden expertsessie: Wet toekomst pensioenen 12 juli 2024

- Voor hoeveel auto’s moet u bijtellen? 9 juli 2024

- De beschikkingen Wet tegemoetkomingen loondomein (Wtl) 2023 4 juli 2024

- Concernregeling en het 10%-criterium 4 juli 2024

- Kamerstukken die interessant zijn juni 3 juli 2024

- De dienst ‘Voorzieningen’ en het werkgeversportaal 1 juli 2024

- 2025 géén lage-inkomensvoordeel (LIV) 27 juni 2024

- Loon, laadpaal en bijtelling van de zaak 18 juni 2024

Populaire berichten

en extra

lage kosten

loonstroken.

En nog meer voordelen.

Neem snel contact op.